Công trình khoa học đã công bố

Kiểm soát vốn theo cơ chế quản lý vốn tập trung tại BIDV Việt Nam - Chi nhánh Nam Kỳ Khởi Nghĩa TP.HCM

KIỂM SOÁT VỐN THEO CƠ CHẾ QUẢN LÝ VỐN TẬP TRUNG

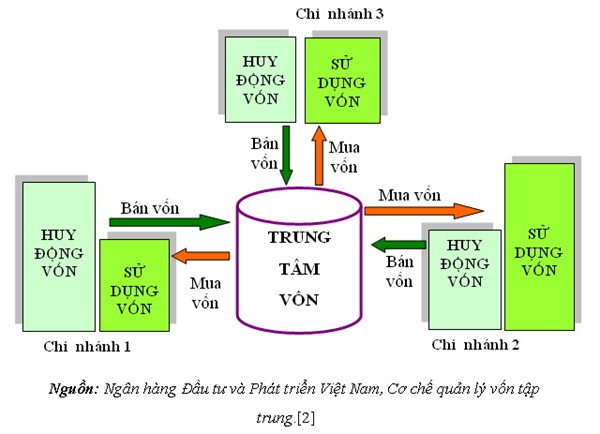

Hình:HSC thực hiện điều hòa vốn giữa các CN thông qua cơ chế “mua/bán” vốn.

Việc chuyển đổi sẽ cho phép BIDV chuyển dần từ một hệ thống mang tính phân tán sang mô hình theo hướng tập trung hóa, nghĩa là cũng cố, thành lập một HSC vững mạnh, trực tiếp kinh doanh một số hoạt động chiến lược: kinh doanh tiền tệ, kinh doanh trên thị trường vốn, tín dụng, tài trợ thương mại, …

Hiện nay, các NHTM nước ta vẫn thực hiện việc kiểm soát và sử dụng vốn theo từng CN, mối quan hệ giữa các CN trong cùng hệ thống NH chưa được năng động. Tình trạng này dẫn đến có những CN rất tốt về khả năng thanh khoản nhưng lại có những CN lâm vào tình trạng thâm hụt phải đi vay từ tổ chức khác với lãi suất cao. Cơ chế QLVTT khắc phục được tình trạng này trên cơ sở quản lý tập trung rủi ro và nguồn vốn. Tuy nhiên, một cơ chế mới luôn mang theo những khiếm khuyết cần chỉnh sửa. Vì vậy việc dùng những con số thực tế của từng CN mà cụ thể là kết quả hoạt động kinh doanh của BIDV – CN Nam Kỳ Khởi Nghĩa qua các năm 2007-2008 làm cơ sở để xác định những mặc tích cực và hạn chế của việc áp dụng Cơ chế quản lý vốn tập trung là điều hết sức cần thiết.

Biểu đồ: Huy động vốn và dư nợ tín dụng BIDV – CN Nam Kỳ Khởi Nghĩa 2007 – 2008.

Nguồn:Phòng Kế hoạch tổng hợp BIDV-CNNNKN [3]

Nhận xét chung:

Ngoài ra, theo báo cáo của Phòng khách hàng doanh nghiệp, chỉ tiêu huy động vốn của phòng chỉ đạt 72,6% kế hoạch 2008. Nguyên nhân là do lãi suất huy động của CN thấp hơn so với các ngân hàng trên địa bàn. Mặt khác BIDV không huy động sản phẩm tiền gởi dưới 01 tháng nên hầu hết các doanh nghiệp đã chuyển sang gởi tiền ở các NH khác.

Hạn chế tồn tại cần tháo gỡ:

|

Kỳ hạn

|

VND

|

|||

|

Giá mua

|

Giá bán

|

|||

|

Giá thực hiện

|

Giá điều chỉnh

|

Giá thực hiện

|

Giá điều chỉnh

|

|

|

Không kỳ hạn

|

5.0

|

6.0

|

8.0

|

9.0

|

|

Qua đêm

|

5.0

|

6.0

|

8.0

|

9.0

|

|

1 tháng

|

8.5

|

10.0

|

13.0

|

14.5

|

|

2 tháng

|

8.5

|

10.0

|

13.0

|

14.5

|

|

3 tháng

|

10.0

|

11.5

|

13.0

|

14.5

|

|

4 tháng

|

10.0

|

11.5

|

13.2

|

14.7

|

|

5 tháng

|

10.0

|

11.5

|

13.2

|

14.7

|

|

6 tháng

|

10.5

|

12.0

|

13.2

|

15.0

|

|

7 tháng

|

10.5

|

12.0

|

13.5

|

15.0

|

|

8 tháng

|

10.5

|

12.0

|

13.5

|

15.0

|

|

9 tháng

|

11.0

|

12.7

|

13.5

|

15.2

|

|

10 tháng

|

11.0

|

12.7

|

13.5

|

15.2

|

|

11 tháng

|

11.0

|

12.8

|

13.5

|

15.4

|

|

12 tháng

|

12.5

|

14.0

|

13.5

|

15.5

|

|

13 tháng

|

10.5

|

12.0

|

14.5

|

16.0

|

|

18 tháng

|

10.5

|

12.0

|

14.5

|

16.0

|

|

24 tháng

|

10.5

|

12.0

|

14.5

|

16.0

|

|

36 tháng

|

10.5

|

12.0

|

15.0

|

16.0

|

|

60 tháng

|

10.5

|

12.0

|

15.0

|

16.0

|

|

> 60 tháng

|

10.5

|

12.0

|

15.0

|

16.0

|

ĐT: (84-61)3.951050, FAX: (84-61) 3.952397.